Băncile, ca punct de sprijin pentru economie: au majorat profitul și se pregătesc de provocările din semestrul II din 2022

Comentariul agenției InfoMarket

Așa se întâmplî că în Moldova sistemul bancar al țării este unul dintre cele mai avansate în ceea ce privește guvernanța corporativă, reacția la schimbările rapide ale situației și acțiunilor. În țara noastră există 11 bănci, care sunt în principal comerciale, ceea ce înseamnă că sarcina lor este de a genera profit pentru acționari. În 2022, în Moldova a rămas o singură bancă controlată integral de investitori moldoveni (Fincombank), restul fiind deținute de acționari străini.

Prima jumătate a anului bancar 2022 a fost semnificativ mai profitabilă pentru participanții la piață decât prima jumătate a anului 2021 (primul an post-pandemic). Totuși, este corect să spunem că băncile au reușit să rămână profitabile și în 2020, în ciuda vârfului pandemiei. Băncile au reușit să rămână profitabile, chiar dacă, în situații de criză, multe dintre ele își "asigură riscurile" prin alocarea celei mai mari părți a profiturilor lor către fonduri de risc. Acest lucru se datorează perspectivelor negative pentru economie în a doua jumătate a anului 2022.

Lunar, agenția InfoMarket colectează de la băncile comerciale informațiile despre activitatea lor: https://infomarket.md/ro/databank/

Din acest tabel, conform situației de la data de 30 iunie 2022, pot fi făcute unele calcule libere, care permit să înțelegem mai bine cum a activat sectorul bancar al țării în primul semestru și, posibil, să analizăm prognozele de dezvoltare a situației pentru al doilea semestru.

Profitul băncilor la data de 30 iunie 2022, comparativ cu datele pentru 30 iunie 2021

| Denumirea băncii | Profitul la data de 30 iunie 2022 | Profitul la data de 30 iunie 2021 | Raportul dintre profitul la data 30 iunie 2022, față de 30 iunie 2021 (MDL) | Raportul dintre profitul la data 30 iunie 2022, față de 30 iunie 2021 (in %) |

| BCR Chisinau | 54714,6 | 4589,6 | 50125,0 | 1092,14 |

| Comertbank | 16425,7 | 8892,3 | 7533,4 | 84,72 |

| Energbank | 33977,4 | 22265,1 | 11712,3 | 52,60 |

| Eurocreditbank | 14900,6 | 6628,5 | 8272,1 | 124,80 |

| Eximbank | 52663,2 | 28361,7 | 24301,5 | 85,68 |

| Fincombank | 52472,8 | 29147,5 | 23325,3 | 80,03 |

| maib | 514216,4 | 274057,5 | 240158,9 | 87,63 |

| Moldindconbank | 444928,4 | 267241,7 | 177686,7 | 66,49 |

| OTP Bank | 79643,2 | 152958,4 | -73315,2 | -47,93 |

| ProCredit Bank | 70806,9 | 39843,6 | 30963,3 | 77,71 |

| Victoriabank | 294671,7 | 107749,9 | 186921,8 | 173,48 |

| Total pe sistem | 1629420,9 | 941735,8 | 687685,1 | 73,02 |

Cea mai mare creștere a profitului a fost înregistrată de BCR Chișinău, care s-a majorat de aproape 12 ori! Iar profitul OTP Bank aproape că s-a înjumătățit. Prima, după cum știm, a câștigat din valori mobiliare de stat, iar a doua a decis să crească sustenabilitatea prudențială. Dar mai multe despre asta mai jos.

Creșterea profitabilității sistemului bancar cu o medie de 73% se datorează la doi factori principali: creșterea ratelor la credite și creșterea dobânzilor la titlurile de stat, unde băncile comerciale sunt principalii investitori.

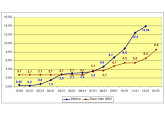

Ratele creditelor (depozitelor) sunt direct legate de rata de bază a Băncii Naționale. În lupta împotriva inflației, majorarea ratei de bază este un instrument al BNM. Având în vedere situația și prognozele privind evoluția acesteia, BNM a început să majoreze rata în iulie 2021 (în noiembrie 2020 până în iulie 2021 aceasta a fost de 2,65% pe an). De atunci, rata a fost majorată de 9 ori (dintre care de 5 ori în 2021). Începând cu 3 iunie 2022, aceasta este de 18,50% pe an.

Adică, dacă în semestrul I din 2021 rata a rămas neschimbată (2,65% pe an), în semestrul I din acest an a crescut de la 6,50% la 18,5% pe an. Acest lucru a dus automat la o creștere treptată a ratelor la creditele în lei moldovenești și, în consecință, la o creștere a veniturilor băncilor.

Randamentele primite de investitorii în titluri de stat (VMS) depind, de asemenea, de rata de bază. Potrivit datelor Ministerului Finanțelor, în primul semestru al anului 2021, rata medie ponderată pentru toate tipurile de titluri de valoare a fost de 5% pe an, iar în primul semestru al acestui an - 14,71% pe an. La ultima licitație din iunie (14 iunie) ratele la VMS au ajuns la 19,50% pe an (pentru titlurile cu termen de circulație de 364 de zile). Apropo, acestea continuă să crească - în iulie, aceste titluri (cele mai scumpe) au fost vândute la 19,89% anual. În general, până la oprirea creșterii inflației (astăzi este de 31,83% anual), este greu de spus când va începe stabilizarea și inversarea ulterioară a dinamicii.

Întrucât în condițiile actuale băncile au prognoze nu tocmai optimiste pentru a doua jumătate a anului în contextul actual (în special în baza datelor de la sfârșitul semestrului), multe dintre ele consolidează politicile prudențiale menite să prevină posibilele riscuri și probleme în operațiunile instituțiilor de credit. Mai simplu spus, acestea formează fonduri de risc din care, în cazul în care clienții încep să ramburseze mai greu împrumuturile, vor fi acoperite eventualele pierderi și, astfel, se va menține stabilitatea financiară a băncii și buna performanță a acesteia. În tabelul privind activitatea băncilor, această coloană se numește "deprecierea creditelor", un indicator care este destul de complicat de calculat intern, dar care se bazează pe fondul de risc. De asemenea, după cum s-a menționat mai sus, băncile "ascund" uneori profiturile pentru a putea acoperi riscurile previzibile în viitor.

Vom evidenția creșterea portofoliilor de credite ale aproape tuturor băncilor comerciale în semestrul I din 2022, față de semestrul I din 2021.

| Denumirea băncii | Credite la data de 30 iunie 2022 (mii MDL) | Credite la data de 30 iunie 2021 (mii MDL) | Dinamica creditelor (în MDL) | Dinamica creditelor (în %) |

| BCR Chisinau | 1093284,0 | 1006280,0 | 87004,0 | 11,57 |

| Comertbank | 971823,2 | 898950,1 | 72873,1 | 12,34 |

| Energbank | 979818,4 | 879923,4 | 99895,0 | 8,81 |

| Eurocreditbank | 668050,7 | 598852,0 | 69198,7 | 8,65 |

| Eximbank | 2241192,6 | 1777231,3 | 463961,3 | 3,83 |

| Fincombank | 1953183,1 | 1623513,8 | 329669,3 | 4,92 |

| maib | 20748889,7 | 16645301,5 | 4103588,2 | 4,06 |

| Moldindconbank | 11666804,6 | 9029295,6 | 2637509,0 | 3,42 |

| OTP Bank | 9236625,0 | 8168757,1 | 1067867,9 | 7,65 |

| ProCredit Bank | 3370278,1 | 3371862,2 | -1584,1 | -4,70 |

| Victoriabank | 5624973,9 | 4632558,9 | 992415,0 | 4,67 |

| Total pe sistem | 58554923,3 | 48632525,9 | 9922397,4 | 4,90 |

Doar la Procredit Bank a scăzut volumul de creditare, în timp ce toate celelalte bănci au înregistrat o creștere, în medie cu 4,9% la nivelul întregului sistem.

Pe de altă parte, indicatorul de depreciere a creditelor nu depinde de volumul împrumuturilor, ci doar de calitatea portofoliului de credite și, în situația actuală, de riscurile preconizate de o bancă sau alta.

| Denumirea băncii | Devalorizarea creditelor la data de 30 iunie 2022 (mii MDL) | Raportul ”devalorizării creditelor” față de ”credite” la data de 30 iunie 2022 (в %) | Devalorizarea creditelor la data de 30 iunie 2021 (mii MDL) | Raportul ”devalorizării creditelor” față de ”credite” la data de 30 iunie 2021 (в %) | Diferența dintre cota ”devalorizării creditelor” în ”credite” în I semestru din 2022, față de I semestru din 2021 (%) |

| BCR Chisinau | 41500,0 | 3,80 | 43069,1 | 4,28 | -0,48 |

| Comertbank | 12338,0 | 1,27 | 10397,0 | 1,16 | 0,11 |

| Energbank | 76813,3 | 7,84 | 53792,3 | 6,11 | 1,73 |

| Eurocreditbank | 7889,3 | 1,18 | 11353,3 | 1,90 | -0,71 |

| Eximbank | 111072,5 | 4,96 | 90588,4 | 5,10 | -0,14 |

| Fincombank | 59231,8 | 3,03 | 58604,7 | 3,61 | -0,58 |

| maib | 1064873,4 | 5,13 | 966971,6 | 5,81 | -0,68 |

| Moldindconbank | 619844,6 | 5,31 | 524098,0 | 5,80 | -0,49 |

| OTP Bank | 468433,9 | 5,07 | 294366,2 | 3,60 | 1,47 |

| ProCredit Bank | 109443,4 | 3,25 | 112950,6 | 3,35 | -0,10 |

| Victoriabank | 481051,0 | 8,55 | 410623,6 | 8,86 | -0,31 |

| Total pe sistem | 3052491,2 | 5,21 | 2576814,8 | 5,30 | -0,09 |

Doar trei bănci din 11 și-au majorat "fondurile de risc" în semestrul I din 2022 față de semestrul I din 2021. Într-un mediu economic stabil, acest lucru ar indica faptul că majoritatea și-au îmbunătățit calitatea portofoliilor de credite, în timp ce instituțiile care și-au mărit "fondurile de risc" s-au deteriorat. Cu toate acestea, în contextul actual, aceasta ar putea însemna, de asemenea, că managementul băncilor și-au sporit riscurile prudențiale în anticiparea unei deteriorări a situației de pe piață.

În acest context general, este important de remarcat lichiditatea destul de ridicată a tuturor băncilor comerciale din Moldova. Este oarecum dificil de comparat cifrele din cele două semestre, deoarece anul trecut s-a utilizat indicatorul ”active lichide” în raport, în timp ce din acest an, în locul indicatorului ”active lichide” a fost introdus indicatorul (LCR – Coeficientul de acoperire a necesarului de lichidități), calculat în procente. Este un indicator al lichidității unei bănci (întreprinderi) care reflectă măsura în care obligațiile de plată pe termen scurt sunt acoperite de activele curente. Adică, pe de o parte, ar trebui să fie cel puțin mai mare de 100%, iar cu cât este mai mare, cu atât mai mare este lichiditatea băncii. Pe de altă parte, un LCR foarte ridicat sugerează că banca are o mulțime de fonduri inactive, care nu funcționează și, prin urmare, nu generează venituri. Cu toate acestea, vom încerca să reflectăm situația în tabel.

| Denumirea băncii | Total active (30.06.21) | Active lichide (30.06.21) | Raportul dintre active lichide față de Total active (30.06.21) în % | LCR (30.06.2022) în % |

| BCR Chisinau | 2827699,1 | 1756485,0 | 62,12 | 328,56 |

| Comertbank | 1891722,3 | 947965,4 | 50,11 | 326,19 |

| Energbank | 2971458,1 | 1920264,3 | 64,62 | 390,14 |

| Eurocreditbank | 1397896,3 | 715090,1 | 51,15 | 276,23 |

| Eximbank | 4539038,2 | 2583253,7 | 56,91 | 519,31 |

| Fincombank | 3984102,6 | 2143218,3 | 53,79 | 372,02 |

| maib | 33183256,3 | 14801381,6 | 44,60 | 139,23 |

| Moldindconbank | 22564650,3 | 12880090,7 | 57,08 | 304,27 |

| OTP Bank | 14945401,2 | 6385292,2 | 42,72 | 150,17 |

| ProCredit Bank | 4908057,6 | 1463756,2 | 29,82 | 390,26 |

| Victoriabank | 16478168,2 | 9140981,7 | 55,47 | 186,62 |

| Total pe sistem | 109691450,2 | 54737779,2 | 49,90 | 307,50 |

Conform metodologiei utilizate până la începutul anului 2022, rata minimă de lichiditate ar trebui să fie de cel puțin 20%. O scădere sub această cifră ar indica probleme de lichiditate ale unei bănci. Pe de altă parte, dacă raportul este prea mare, înseamnă că banca este, desigur, foarte lichidă (solvabilă), dar, din punctul de vedere al acționarilor, nu gestionează activele cu suficientă competență. O lichiditate mai mare indică faptul că majoritatea banilor nu funcționează și nu sunt profitabili.

Conform noii metodologii, care din start este calculată în procente, LCR nu ar trebui să fie mai mic de 100%. Cu alte cuvinte, toate băncile din țară au lichidități de trei ori mai mari decât nivelul stabilit de normă la data de 30 iunie 2022.

În semestrul I 2022, băncile au majorat volumul depozitelor atrase, comparativ cu aceeași perioadă a anului trecut. Acest lucru a fost facilitat și de creșterea ratelor. Dacă anul trecut depozitele în lei au fost atrase în medie cu 5% pe an, anul acesta - de aproape trei ori mai mult - cu 13%.

| Denumirea băncii | Total depozite (30.06.2022) | Total depozite (30.06.2021) | Dinamica depozitelor mii MDL | Dinamica depozitelor în % |

| BCR Chisinau | 2086355,6 | 2237186,6 | -150831,0 | -6,74 |

| Comertbank | 1329553,8 | 1196472,6 | 133081,2 | 11,12 |

| Energbank | 1938672,3 | 2131995,1 | -193322,8 | -9,07 |

| Eurocreditbank | 967975,8 | 996171,0 | -28195,2 | -2,83 |

| Eximbank | 3229700,1 | 3211866,2 | 17833,9 | 0,56 |

| Fincombank | 3113927,5 | 2890275,5 | 223652,0 | 7,74 |

| maib | 29335125,6 | 25574644,6 | 3760481,0 | 14,70 |

| Moldindconbank | 18301658,7 | 17250823,7 | 1050835,0 | 6,09 |

| OTP Bank | 12892525,6 | 11907208,8 | 985316,8 | 8,27 |

| ProCredit Bank | 2914472,9 | 2635711,0 | 278761,9 | 10,58 |

| Victoriabank | 12339779,9 | 12984113,8 | -644333,9 | -4,96 |

| Total pe sistem | 88449747,8 | 83016468,9 | 5433278,9 | 6,54 |

Patru bănci au înregistrat o scădere a volumului de depozite atrase. În general, sistemul a crescut cu 6,64%, maib fiind în frunte.

Atragerea de depozite în sistemul bancar se divizează pe persoane fizice și juridice. În general, persoanelor fizice li se oferă rate mai mari. În același timp, anume persoanele fizice prezintă și riscuri mai mari în cazul situațiilor de criză, mai ales atunci când sunt însoțite de panică. În cazul persoanelor juridice, panica nu este, de obicei, atât de pronunțată și poate fi "netezită" cu resurse administrative atât din partea băncii, cât și a autorității de reglementare, BNM. Prin urmare, cu cât banca are mai multe depozite de la persoane fizice, cu atât plătește o dobândă mai mare pentru acestea și cu atât riscă mai mult în cazul unei eventuale panici. Unul dintre principalele motive pentru o posibilă panică pe piața bancară este o devalorizare bruscă a monedei naționale, când deponenții dau buzna la bancă pentru a-și retrage depozitele și a-și transfera economiile în valută. Am văzut acest lucru în special la începutul anului 2015, după ce "misterul furtului miliardului" a fost făcut public. Dar a fost atenuată destul de repede atunci, deși leul moldovenesc s-a devalorizat la acea vreme.

Prin urmare, atragerea de depozite de la persoane juridice pentru bănci este considerată nu numai mai profitabilă, ci și puțin mai puțin riscantă.

| Denumirea băncii | Cota depozitelor persoanelor juridice (30.06.22) | Cota depozitelor persoanelor juridice (30.06.21) | Dinamica cotei persoanelor juridice |

| BCR Chisinau | 58,10 | 56,09 | 2,01 |

| Comertbank | 36,98 | 27,64 | 9,34 |

| Energbank | 43,68 | 43,51 | 0,18 |

| Eurocreditbank | 34,15 | 29,35 | 4,80 |

| Eximbank | 52,71 | 45,73 | 6,98 |

| Fincombank | 43,34 | 37,55 | 5,79 |

| maib | 37,80 | 27,81 | 9,99 |

| Moldindconbank | 30,45 | 23,90 | 6,55 |

| OTP Bank | 46,66 | 41,86 | 4,79 |

| ProCredit Bank | 51,75 | 32,76 | 18,99 |

| Victoriabank | 39,14 | 41,51 | -2,36 |

| Total pe sistem | 39,51 | 33,53 | 5,99 |

În semestrul I din 2022, Procredit bank și-a majorat cel mai mult ponderea depozitelor persoanelor juridice față de aceeași perioadă a anului trecut. Din contră, Moldindconbank deține cea mai mare pondere a depozitelor persoanelor fizice.

În general, unii bancheri spun că se așteaptă la o scădere a portofoliului de credite până la sfârșitul anului 2022, precum și la începutul întârzierilor în rambursarea împrumuturilor. Există, de asemenea, o cerere reprimată de credite pentru investiții, chiar și pentru cele aprobate până în februarie 2022. După o perioadă destul de lungă de rate scăzute ale dobânzilor la credite, debitorii nu sunt încă pregătiți psihologic pentru rate mai, mai ales când acestea vor continua să crească.

E posibilă și creșterea dobânzilor la depozite, deși, având în vedere lichiditatea ridicată actuală și capacitatea redusă și cererea de finanțare suplimentară, este puțin probabil ca băncile să fie interesate să ofere rate ridicate ale dobânzii la depozite. Și cu siguranță nu vor acoperi rata inflației.

Deși situația nu arată roz, deoarece nu am depășit încă vârful recesiunii, sistemul bancar rămâne poate cel mai stabil sector din Moldova. Această stabilitate, în special în ultimii opt ani, nu a fost obținută ușoară, dar fără ea economia moldovenească ar fi avut dificultăți majore. Iar atunci când situația macroeconomică a țării va atinge fundul, cu un sistem circulator sănătos, economia va avea pe ce să se sprijine. //25.07.2022 — InfoMarket.