Măsurile monetare contra inflației nemonetare

Comentariul agenției InfoMarket

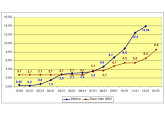

În I semestru din 2022, Banca Națională a Moldovei a vândut valută pe piața valutară interbancară în sumă de $412,13 mln (echivalentul sumei). Iar vârful vânzărilor a coincis cu lunile ianuarie-aprilie, când aeastă sumă ajungea la $456,23 mln. Cum putem să ne dăm seama, volumul principal de vânzări a avut loc în martie 2022, ceea ce s-a datorat afluxului mare de refugiați din Ucraina, care schimbau hrivnele prin lei în euro pentru a se deplasa mai departe în țările UE.

Dinamica intervențiilor valutare ale BNM în I semestru din 2022 (mii USD)

| Cumpărare | Vânzare | Balanța | |

| Jan | 6000 | 117376 | -111376 |

| Feb | 31000 | 142000 | -111000 |

| Mar | 14200 | 228000 | -213800 |

| Apr | 15950 | 36000 | -20050 |

| May | 36600 | 19000 | 17600 |

| June | 26500 | 0 | 26500 |

| 130250 | 542376 | -412126 |

Nu luăm în considerare tranzacțiile SWAP, care au fost înregistrate și în prima jumătate a anului, deoarece, pe de o parte, acestea au fost extrem de nesemnificative ca volum, iar pe de altă parte, însăși forma tranzacției SWAP implică o vânzare-cumpărare inversă de valută. De fapt, este vorba de un schimb de valută în condițiile diferenței de casă, cu obligația de a efectua un schimb invers la cursul convenit de părți.

BNM vinde valută pe piața internă pentru a satisface cererea sporită în cadrul politicii sale monetare, utilizând în acest scop rezervele valutare. Așa cum era de așteptat, rezervele au scăzut cu 281,98 milioane de dolari sau 7,25%: de la 3889,31 milioane de dolari la începutul lunii ianuarie la 3607,33 milioane de dolari la sfârșitul lunii iunie. Diferența de 100 mln de dolari (între ceea ce a vândut BNM pe piață și cât a pierdut în rezerve) se datorează atât momentului tranzacțiilor SWAP, cât și reevaluării rezervelor valutare propriu-zise, care nu sunt plasate doar în moneda americană, ci și în cea europeană, britanică, în active în valori mobiliare și chiar puțin în aur.

În general, rezervele valutare ale Băncii Naționale sunt în regulă - volumul lor acoperă mai mult de cinci luni de importuri de bunuri și servicii în Moldova, deși, conform cerințelor adoptate pentru stabilitatea monedei naționale, acestea ar trebui să acopere patru luni de importuri. Mai mult, în ultimele două luni - mai și iunie, BNM a început să cumpere mai multă valută decât să o vândă, iar în iunie nu a vândut nimic.

Vânzarea de valută de către Banca Națională este una dintre modalitățile de sterilizare a masei monetare. Cu alte cuvinte, cele 412,13 milioane de dolari vândute de Banca Națională pe piață, pe parcursul a șase luni, înseamnă că masa monetară în circulație a scăzut cu această sumă, adică cu circa 7,5 miliarde de lei.

În condițiile unei inflații ridicate, care, din păcate, nu și-a atins încă vârful, aceasta este o politică rezonabilă. Pe lângă majorarea ratei de bază și a rezervelor minime obligatorii, măsurile luate de BNM au ca scop încetinirea inflației nemonetare prin metode monetare.

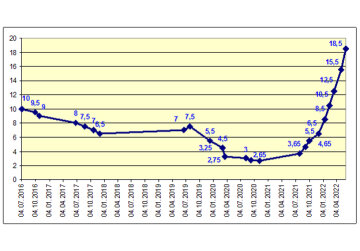

Din ianuarie 2022, BNM a majorat deja rata de bază de cinci ori, aproape lunar.

Dinamica ratei de bază a BNM (conform datei modificării) în 2016-2022

S-a vorbit deja mult despre acest lucru: o creștere a ratei de bază atrage după sine o creștere a ratelor la depozite și la credite, ceea ce, pe de o parte, încetinește creditarea și, pe de altă parte, face depozitele mai atractive. Astfel, consumul se reduce, ceea ce ar trebui să aibă ca efect scăderea ratei inflației. Dar este, de asemenea, o măsură monetară pe care banca centrală o aplică în limitele competenței sale.

Pentru a steriliza masa monetară, BNM majorează, de asemenea, rezervele obligatorii pentru băncile comerciale. Pentru fondurile atrase în lei moldovenești, aceste norme au fost majorate de trei ori în acest an - de la 26% în ianuarie, la 28% în februarie, la 30% în mai și la 32% în iunie. Totuși, potrivit datelor Băncii Naționale, în ianuarie, suma totală a rezervelor obligatorii pentru toate băncile a constituit 12,51 miliarde de lei, iar în iunie - 15,05 miliarde de lei. Deși suma totală a fondurilor atrase de bănci a scăzut ușor (cu 2% față de ianuarie).

| Perioada de observare (urmărire) | Perioada de aplicare (menţinere) | Mărimea mijloacelor atrase supuse rezervării în lei moldoveneşti şi valute neconvertibile (mil. lei) | Norma stabilită a rezervelor obligatorii de la mijloacele atrase în MDL şi valute neconvertibile (%) | Rezervele obligatorii menţinute în cont la BNM (mil. lei) | Rata de remunerare a rezervelor obligatorii (%) |

| 16.01.2021-15.02.2021 | 16.02.2021- 15.03.2021 | 44 319,4 | 32,0 | 14 182,2 | 0,15 |

| 16.02.2021-15.03.2021 | 16.03.2021- 15.04.2021 | 44 716,0 | 30,0 | 13 414,8 | 0,15 |

| 16.03.2021-15.04.2021 | 16.04.2021- 15.05.2021 | 44 602,6 | 28,0 | 12 488,7 | 0,15 |

| 16.04.2021-15.05.2021 | 16.05.2021- 15.06.2021 | 45 150,6 | 26,0 | 11 739,2 | 0,15 |

| 16.05.2021-15.06.2021 | 16.06.2021- 15.07.2021 | 46 377,3 | 26,0 | 12 058,1 | 0,15 |

| 16.06.2021-15.07.2021 | 16.07.2021- 15.08.2021 | 46 822,2 | 26,0 | 12 173,8 | 0,21 |

| 16.07.2021-15.08.2021 | 16.08.2021- 15.09.2021 | 47 454,5 | 26,0 | 12 338,2 | 1,15 |

| 16.08.2021-15.09.2021 | 16.09.2021- 15.10.2021 | 47 613,5 | 26,0 | 12 379,5 | 1,98 |

| 16.09.2021-15.10.2021 | 16.10.2021- 15.11.2021 | 47 935,1 | 26,0 | 12 463,1 | 3,33 |

| 16.10.2021-15.11.2021 | 16.11.2021- 15.12.2021 | 48 604,6 | 26,0 | 12 637,2 | 3,50 |

| 16.11.2021-15.12.2021 | 16.12.2021- 15.01.2022 | 48 132,9 | 26,0 | 12 514,6 | 4,44 |

| 16.12.2021-15.01.2022 | 16.01.2022- 15.02.2022 | 49 787,3 | 26,0 | 12 944,7 | 5,73 |

| 16.01.2022-15.02.2022 | 16.02.2022- 15.03.2022 | 49 417,2 | 28,0 | 13 836,8 | 7,50 |

| 16.02.2022-15.03.2022 | 16.03.2022- 15.04.2022 | 47 739,5 | 28,0 | 13 367,1 | 9,53 |

| 16.03.2022-15.04.2022 | 16.04.2022- 15.05.2022 | 45 582,4 | 28,0 | 12 763,1 | 10,50 |

| 16.04.2022-15.05.2022 | 16.05.2022- 15.06.2022 | 46 092,9 | 30,0 | 13 827,9 | 13,11 |

| 16.05.2022-15.06.2022 | 16.06.2022- 15.07.2022 | 47 038,8 | 32,0 | 15 052,4 | 16,30 |

Interesant este că BNM, prin stabilirea rezervelor obligatorii, plătește băncile comerciale pentru a "îngheța" aceste fonduri. Cu toate acestea, ratele nu sunt foarte ridicate și sunt legate în totalitate de rata de bază a BNM. După cum vedem, la începutul anului 2021, cotele erau și ele destul de mari - 32% - iar rata plătită de BNM băncilor comerciale era de 0,15% pe an. Rata de bază era atunci de 2,65% pe an. Cota actuală, cu o rată de bază de 18,5%, este de 16,30% pe an.

În general, băncile cu o bună guvernanță corporativă nu își pierd niciodată fondurile (fondurile acționarilor). Dacă indicele de referință crește, se majorează ratele; dacă scade, se reduc. Prin urmare, chiar și astăzi, într-o situație foarte neclară și puțin previzibilă, ei obțin 16,30% pe an din fondurile "înghețate" în BNM, fără a risca nimic. Să fie acesta motivul pentru care, în ciuda unei inflații de aproape 32%, ratele la depozite oferite de băncile comerciale abia se apropie de 13% anual?

Sau poate și pentru că ratele de pe piața valorilor mobiliare de stat sunt în creștere. Cele mai populare titluri de stat cu o perioadă de circulație de 91 de zile, se vând acum cu 15,71% anual, iar titlurile de stat cu o perioadă de circulație de 365 de zile - 19,89% pe an. În ianuarie, ratele la valori mobiliare de stat nu ajungeau nici la 10% anual. Apropo, datorită creșterii ratelor la titlurile de stat, unele bănci și-au majorat puternic profiturile în prima jumătate a anului 2022. Dar am scris recent despre acest lucru, amănunțit.

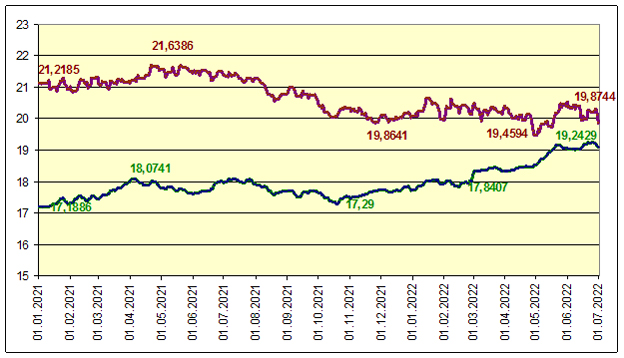

În fine, ce face BNM cu cursul oficial de schimb al leului moldovenesc ca instrument de control monetar al ratei inflației. Subliniem întotdeauna că leul moldovenesc este cotat numai în raport cu dolarul american. Toate celelalte monede sunt calculate la un curs de schimb încrucișat. Cu toate acestea, în acest grafic am dorit să arătăm în mod clar cum s-a modificat cursul de schimb dolar/euro pe piețele mondiale.

Dinamica cursului leului moldovenesc față de dolarul SUA 2021-2022

Astfel, leul moldovenesc s-a devalorizat cu 7,66% față de dolarul american (de la 17,7452 la 19,1945). În schimb, față de euro, acesta s-a apreciat cu 1,09% (de la 20,0938 la 19,8744). Acest lucru reflectă faptul că, pe piețele mondiale, euro a slăbit în raport cu dolarul american, iar în iunie a fost chiar mai ieftin decât moneda americană pentru o perioadă de timp. Această situație afectează destul de serios și economia moldovenească.

Banca Națională a Moldovei nu poate influența tendințele economiei mondiale, de aceea încearcă să atenueze efectele crizei globale asupra unei țări luate aparte cu o economie deschisă, cu instrumentele de care dispune. Trebuie să înțelegem că principalul "accelerator" al inflației în Moldova este costul resurselor energeice. Dar există și o componentă monetară, care totuși nu depinde de banca noastră centrală: inflația anuală în zona euro a fost de 8,6% în iunie; în SUA, de 9,1%.

În circumstanțele noastre, când suntem total dependenți de importurile de energie, care sunt aproape în totalitate în dolari americani la nivel mondial, aceasta înseamnă că în cele aproape 32% din inflația care a fost înregistrată în Moldova în prima jumătate a anului, aproape o treime a fost importată la noi.

Pentru începutul lunii august a fost stabilită ședința Consiliului de administrație al BNM privind politica monetară. Probabil că ar trebui să ne așteptăm la o modificare a ratei de bază. Dar inflația nemonetară nu poate fi limitată doar prin mijloace monetare, doar încetinită. Restul depinde de alți factori: politici, geopolitici, geoeconomici și alții. Dar chiar și o țară mică, dependentă de energie, își poate dovedi uneori valoarea și poate încerca să atenueze lovitura asupra cetățenilor săi din partea lumii moderne. //27.07.2022 – InfoMarket.