Cum deciziile Băncii Naționale influențează condițiile de creditare

Consiliul de administrație al Băncii Naționale a Moldovei a majorat 5 octombrie 2021 deja pentru a treia oară de la începutul verii din 2021 și, recent, la ședința sa extraordinară, rata de bază (tot ea - rata de refinanțare). Încă în iunie aceasta era de 2,65% anual, iar la începutul lui octombrie - deja 5,5% anual.

Rata de bază a BNM este un indicator pentru piață. Acest indicator influențează foarte mulți parametri, dintre care principalul este mărimea ratelor aplicate față de depozite si creditele acordate.

În comunicatul său, Banca Națională anunță că majorarea ratei de bază trebuie să redirectioneze preferințele oamenilor spre o anumită economisire, să atenueze procesele consumului imediat. Adică a fost menționat că în ultimele 9 luni din 2021, în Moldova s-a accelerat vizibil activitatea economică.

Conform datelor de la 31 decembrie 2020, volumul creditelor acordate persoanelor fizice de toate băncile comerciale din Moldova a însumat 16,247 mlrd lei, iar la data de 31 august 2021 (date mai recente încă nu există) - 20,663 mlrd lei. Adică volumul creditelor persoanelor fizice "aflate în circulație" a crescut cu 27,2% în doar 8 luni din acest an! S-a redus și rata medie ponderată pentru creditele acordate persoanelor fizice - de la 6,96% anual la începutul anului până la 6,20% anual în august, ceea ce face împrumuturile și mai atractive.

Pe de o parte este bine, pe de altă parte, crearea persoanelor fizice este reprezentată în special prin credite de consum. Sau așa:

Când spunem că activitatea economică s-a înviorat in ultimele 9 luni, avem în vedere creșterea consumului, inclusiv din contul creditelor de consum.

Orice economist știe de la anul întâi de facultate ca împrumuturile de consum sunt o măsură de excepție pentru o persoană și nicicum nu duc la creșterea bunăstării sale, chiar și pe termen scurt.iata de ce pentru dezvoltarea economiei și îmbunătățirea situației financiare a oamenilor, revelatorii de stat, în cazul nostru BNM, se străduiesc să stimuleze creditarea investiționala. Sau ca oamenii să economiseasca mai mult, acordând preferinte acestui proces, în schimbul consumului imediat.

Cu alte cuvinte, creșterea brusca a consumului imediat duce la accelerarea inflației, apare cerere sporită, chiar un anumit deficit, pe acest fundal cresc prețurile, banii se devalorizează mai repede.

Iata de ce este important de economisit. Sunt importante si creditele investiționale, dintre care cele mai cunoscute sunt cele ipotecare. Cumpărarea unei locuințe este cea mai importantă investiție în viața unui om.

Urmează reparația, care la fel este o investiție, automobilul care contribuie la cresterea nivelului de trai, tot poate fi numit credit investițional.

Apropo, în condițiile boom-ului de publicitate, aruncat din toate părțile de băncile comerciale privind diferite condiții de creditare, este important de înțeles cel puțin doi indicatori principali. Cel mai important, pentru care mulțumim Băncii Naționale, care a propus modificări la lege, iar Parlamentul le-a acceptat, este DAE (Dobânda Anuală Efectivă. Legea obligă toate băncile și toate companiile care oferă credite sau leasing să indice anume DAE.

DAE este cel mai important indicator pe care trebuie să-l cunoască clientul. În acesta sunt incluse toate ratele - și cea pentru credit, și comisionul de acordare, examinare, și comisionul de deservire, care anterior erau numite "ascunse". Respectiv, când o bancă propune un credit " avantajos" de exemplu cu 2 la sută anual, căutați în această ofertă cifra DAE (aceasta poate să fie scrisă mărunt). DAE este rata anuală reală, care arată costul real al banilor împrumutați.

Un alt indicator important pentru client (mai ales pentru persoane fizice) este DAE fixă sau flotantă. Pentru client mai pe înțeles este rata fixă – ai luat creditul, să admitem cu 7% anual, în 2021 și plătești această rată pe parcursul valabilității acordului de credit.

Rata flotantă presupune anunite riscuri – atât pozitive, cât și negative. Rata flotantă poate fi comparată cu riscurile valutare, când nu știi dacă vei câștiga sau nu de la cumpărarea/vânzarea valutei, să zicem dacă vrei să o păstrezi un an.

Flotantă înseamnă că banca, unilateral revede rata pentru creditul deja acordat clientului și o stabilește din nou, în funcție de situația de pe piață. Și banca o poate face lunar și abia pe urmă să-l informeze pe client despre modificare.

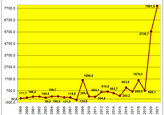

În 2019-2020, rata flotantă a fost relativ neutră. Când banca stabilește mărimea acesteia, se orientează, în primul rând, după rata de bază a BNM. Iar această rată a scăzut de la 7,0% anual în iunie 2019 până la 2,65% în noiembrie 2020. Acest lucru înseamnă că dacă împrumutul a fost perfectat cu această rată flotantă, banca comercială este obligată să o dimineze, conform ritmului de micșorare a ratei de bază a BNM.

Pentru client este bine, pentru bancă acest lucru înseamnă mai mult de lucru, dar nu își pierde veniturile.

Din iunie 2021 situația s-a răsturnat. Acum Banca Națională majorează rata de bază deja de patru luni: în mai aceasta era de 2,65%, iar la începutul lunii octombrie – deja 5,5%. Acest lucru înseamnă că toate creditele perfectate cu rată flotantă s-au scumpit, în concordanță cu ritmul de creștere a ratei de bază a BNM.

Putem discuta mult despre ce tip de rată este mai avantajos, dar acest lucru depinde și de educația financiară a clientului și în ce măsură el este gata să urmărească situația de pe piața financiară și bancară. Pentru majoritatea oamenilor, mai pe înțeles este rata fixă, care conferă o senzație de stabilitate și reduce din nervozitate.

Iată de ce în Moldova este foarte răspândit sistemul de anuități de creditare – clientului i se propune să plătească pentru împrumut în rate egale. Dar anume sistemul de anuitate este cel mai scump din punctul de vedere al costurilor creditelor, deoarece banca sau organizația de creditare, când percepe plata lunată, mai întâi își ia dobânzile, după care și corpul creditului.

Iată aici survine momentul când trebuie să fie aplicate de către organizația de creditare a condițiilor legislației în vigoare și de citit informația scrisă cu caractere mărunte – care este costul real al creditului, adică indicele DAE. Desigur, mai trebuie ca fiecare să decidă ce e mai convenabil – rata fixă sau flotantă. //10.10.2021 — InfoMarket.