Как влияют решения Нацбанка на условия кредитования

5 октября 2021 г. Административный совет Национального банка Молдовы уже в третий раз с начала лета 2021 г, и снова на внеочередном своем заседании, повысил базисную ставку (она же – ставка рефинансирования). Еще в июне она составляла 2,65% годовых, а в начале октября – уже 5,5% годовых.

Базисная ставка НБМ – это индикатор для рынка. Причем, влияет этот индикатор на очень много других показателей. Основной – это размер ставок, которые применяют банки по привлекаемым депозитам и выдаваемым кредитам.

В своем сообщении Нацбанк объясняет, что повышение базисной ставки должно перенаправить предпочтение людей перейти к некоторой экономии, замедлить процессы немедленного потребления. То есть отмечено, что за последние 9 месяцев 2021 года в Молдове заметно оживилась экономическая деятельность.

По данным на 31 декабря 2020 года объем выданных кредитов физическим лицам всеми коммерческими банками Молдовы составил 16,247 млрд леев, а на 31 августа (свежее данных пока что нет) - 20,663 млрд леев. То есть объем кредитов физических лиц «в обращении» вырос на 27,2% всего за 8 месяцев текущего года! Снизилась и средневзвешенная процентная ставка по кредитам физических лиц, с 6,96% годовых в начале года до 6,20% годовых в августе, что делает займы еще более привлекательными.

С одной стороны – это хорошо, с другой, кредитование физических лиц, в основном, это – потребительские кредиты. Или так:

Под тем, что экономическая деятельность за последние 9 месяцев оживилась, подразумевается рост потребления, в том числе за счет потребительского кредитования.

Любой экономист с первого курса вуза знает, что потребительские кредиты являются чрезвычайной мерой для человека и ни в коем случае не приводят к повышению его благосостояния даже в краткосрочной перспективе. Поэтому для развития экономики и улучшения финансового положения людей государственные регуляторы, которым в Молдове является Нацбанк, стараются стимулировать инвестиционное кредитование. Или, чтобы люди чуть больше экономики, предпочитая этот процесс немедленному потреблению.

Другими словами, резкий рост немедленного потребления ведет к повышению темпов инфляции, возникает повышенный спрос, даже некоторый дефицит, на этом фоне растут цены деньги быстрее обесцениваются. Вот почему нужна экономия. Важны и инвестиционные кредиты, самым известными из которых является ипотека. Покупка жилья – это самая главная инвестиция в жизни каждого человека. Потом – ремонт, который тоже является инвестицией, автомобиль, который повышает уровень жизни – тоже можно назвать инвестиционным кредитом.

Кстати, на фоне бума рекламы, которой атакуют со все источников коммерческих банков о разных условиях кредитования, важно понимать как минимум два основных показателя. Самый главный, и спасибо за это Нацбанку, который предложил изменения в закон, а парламент их принял, это показатель DAE (Dobanda Anuala Efectiva или Эффективная процентная ставка). (Закон обязывает все банки и все компании, которые выдают кредиты или предоставляют лизинг, указывать именно DAE).

DAE – это самый главный показатель, который должен знать заемщик. В него включены все процентные ставки – и ставка по кредиту, и ставка за выдачу кредита, и плата за рассмотрение заявки, и комиссия за обслуживание счета (помесячный и годовой) и прочие, проценты и выплаты, которые раньше назывались «скрытыми». Поэтому, когда банк предлагает какой-то «выгодный» кредит, например, под 2% годовых, ищите в этом предложении цифру DAE (хотя она может быть написана и более мелким шрифтом). DAE – это реальный процент годовых, показывающий реальную стоимость заемных денег.

Вторым показателем, на который должен обращать заемщик (особенно это касается физических лиц) – фиксированная это ставка DAE или плавающая. Для клиента понятнее фиксированная ставка, взял кредит, скажем, под 7% годовых в 2021 году и платишь эту ставку в течение всего действия кредитного договора.

Плавающая ставка несет в себе риски – как позитивные, так и негативные. Плавающую ставку можно сравнить с валютными рисками, когда не знаешь, ты выиграешь от покупки/продажи валюты, скажем, если будешь ее хранить год, или нет.

Плавающая – это значит, что банк в одностороннем порядке пересматривает ставку кредита, уже выданного клиенту, и устанавливает ее заново в зависимости от ситуации на рынке. И делать это банк может ежемесячно, а потом только проинформировать клиента об изменении.

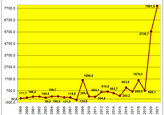

В 2019-2020 гг плавающая ставка была относительно нейтральной. Когда банк устанавливает ее размер, он, прежде всего, ориентируется на базисную ставку НБМ. А эта ставка снижалась с 7,0% годовых с июня 2019 года до 2,65% в ноябре 2020 года. Это значит, что если кредит был оформлен под плавающую ставку, коммерческий банк обязан был снижать его в соответствии с темпами снижения базисной ставки НБМ.

Для клиента это было хорошо, для банка – чуть больше работы, но своих доходов он не теряет.

С июня 2021 года ситуация развернулась. Теперь Нацбанк увеличивает базисную ставку уже на протяжении четырех месяцев: еще в мае она была 2,65%, а в начале октября – уже 5,5% годовых. Это значит, что все кредиты, которые были оформлены с плавающей ставкой, подорожали в соответствии с темпами роста базисной ставки НБМ.

Можно много рассуждать о том, какая ставка выгоднее, но это зависит от того, насколько заемщик владеет финансовой грамотностью и готов отслеживать ситуацию на финансовом и банковском рынке. Для большинства людей более понятным является фиксированная ставка, которая дает ощущение стабильности и снижает уровень нервозности.

Поэтому в Молдове очень распространена аннуитетная система кредитования – когда клиенту предлагается оплачивать кредит равными частями. Но именно аннуитетная система с точки зрения стоимости кредита является самой дорогой, потому что банк или кредитная организация, взимая ежемесячную плату, сначала снимает свои проценты, а потом – тело кредита.

Вот тут как раз приходит время, когда надо применять условия выполнения кредитной организацией действующего законодательства и посмотреть, как говорится «текст, написанный мелким шрифтом»: какова реальная стоимость кредита, то есть - показатель DAE? Ну и определиться для себя в выборе между фиксированной и плавающей процентной ставкой. //10.10.2021 — InfoMarket.