Economiile tale sunt în siguranță: depozitele bancare în Moldova au un nivel de protecție la standardele europene

În prezent, nivelul-țintă al depozitelor bancare din Republica Moldova reprezintă aproximativ trei la sută din totalul depozitelor garantate din sistemul bancar. Acest nivel reflectă capacitatea financiară adecvată a schemei de garantare de a interveni eficient în situații de indisponibilizare a depozitelor sau în cazul unei eventuale crize bancare.

Garanția se aplică în cazul în care o bancă ajunge în incapacitate de plată, iar deponenții beneficiază de un plafon de garantare de până la 200 000 de lei per bancă, indiferent de valută sau de tipul conturilor deținute: conturi salariale, de pensii, burse sau depozite bancare.

Garantarea depozitelor este unul dintre instrumentele-cheie care susțin stabilitatea financiară și încrederea oamenilor în bănci. În Republica Moldova, acest rol este asigurat prin Fondul de Acoperire a Depozitelor Bancare (FADB), administrat de Fondul de Garantare al Depozitelor în Sistemul Bancar (FGDSB).

Republica Moldova versus Uniunea Europeană

La nivelul Uniunii Europene, garantarea depozitelor este reglementată prin Directiva 2014/49/UE, care stabilește un plafon de până la 100 000 de euro pentru fiecare deponent, la fiecare bancă. Totodată, directiva prevede obligația statelor membre de a asigura constituirea unor resurse financiare disponibile care să atingă un nivel-țintă de 0,8 procente din cuantumul depozitelor acoperite.

În Republica Moldova, acest mecanism este prevăzut de Legea nr. 160 din 22 iunie 2023 cu privire la garantarea depozitelor în bănci, care stabilește plafonul de garantare la 200 000 de lei și nivelul-țintă de patru la sută.

Acest nivel nu a fost stabilit întâmplător. El se bazează pe analize economice și evaluări realizate cu sprijinul experților internaționali, inclusiv în cooperare cu Banca Mondială. Practica internațională arată că un sistem eficient de garantare trebuie să asigure un nivel de protecție echivalent cu una–două valori ale PIB-ului pe cap de locuitor, criteriu pe care plafonul actual din Republica Moldova îl respectă.

Totodată, la nivel internațional este utilizată frecvent așa-numita „regulă 90:20”, potrivit căreia un sistem bine calibrat ar trebui să protejeze cel puțin 90 % dintre deponenți și aproximativ 20 % din valoarea totală a depozitelor.

Totodată, la nivel internațional este utilizată frecvent așa-numita „regulă 90:20”, potrivit căreia un sistem de garantare bine calibrat ar trebui să protejeze cel puțin 90 procente dintre deponenți și aproximativ 20 la sută din valoarea totală a depozitelor.

În Republica Moldova, FADB acoperă integral circa 96 de procente dintre deponenții eligibili și aproximativ 20 la sută din valoarea totală a depozitelor eligibile, confirmând astfel eficiența mecanismului actual de protecție.

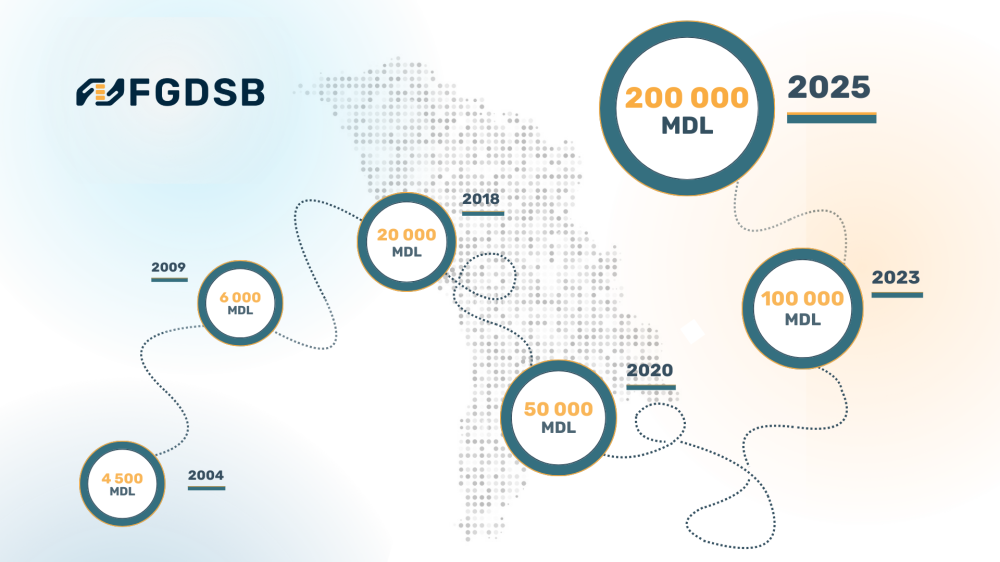

Evoluția plafonului de garantare în timp:

— 2004 – 4 500 de lei;

— 2009 – 6 000 de lei;

— 2018 – 20 000 de lei;

— 2020 – 50 000 de lei;

— 2023 – 100 000 de lei;

— 2025 – 200 000 de lei.

Această majorare progresivă demonstrează preocuparea permanentă pentru consolidarea protecției deponenților și pentru consolidarea încrederii în sistemul bancar.

În perspectivă, FGDSB va continua să monitorizeze evoluțiile economice și să evalueze oportunitatea ajustării nivelului de acoperire, astfel încât schema de garantare a depozitelor să rămână solidă, credibilă și adaptată nevoilor deponenților, contribuind totodată la menținerea stabilității financiare a Republicii Moldova.

Dionis Catanoi, directorul FGDSB: „Garantarea integrală a tuturor depozitelor nu este recomandată, întrucât o astfel de abordare ar putea încuraja asumarea unor riscuri excesive de către bănci și ar slăbi disciplina financiară. De aceea, plafonul de garantare trebuie să protejeze în primul rând deponenții mici și mijlocii, menținând echilibrul și responsabilitatea în sistemul bancar.”

Potrivit datelor oficiale, resursele financiare administrate de FGDSB depășesc 2,54 miliarde de lei, iar valoarea totală a depozitelor eligibile înregistrate în sistemul bancar al Republicii Moldova este de 133,4 miliarde de lei.

Despre FGDSB:

Fondul de Garantare a Depozitelor în Sistemul Bancar (FGDSB) a fost constituit ca persoană juridică de drept public la 1 iulie 2004 și are menirea de a garanta depozitele constituite în bănci, a proteja interesele deponenților și a contribui la stabilitatea sistemului financiar din Republica Moldova. FGDSB administrează Fondul de acoperire a depozitelor bancare (FADB) și Fondul de rezoluție bancară (FRB).

Fondul de acoperire a depozitelor bancare garantează depozitele în monedă națională și în valută străină deținute de persoane fizice și persoane juridice, atât rezidente cât și nerezidente, în toate instituțiile membre. Prin urmare, în cazul în care depozitele unei bănci devin indisponibile, FGDSB garantează compensarea acestora fiecărui deponent în limita nivelului de acoperire. Orice bancă licențiată de Banca Națională pentru activitatea de atragere a depozitelor devine, în mod obligatoriu, instituție membră a Fondului de acoperire a depozitelor bancare din ziua intrării în vigoare a deciziei privind eliberarea licenței.

Detalii pe www.fgdsb.md.